Publicado em 30/01/2026 às 16:26

Alterado em 30/01/2026 às 17:15

No ano, o déficit primário do governo central atingiu R$ 58,7 bilhões (0,46% do PIB) Foto: reprodução

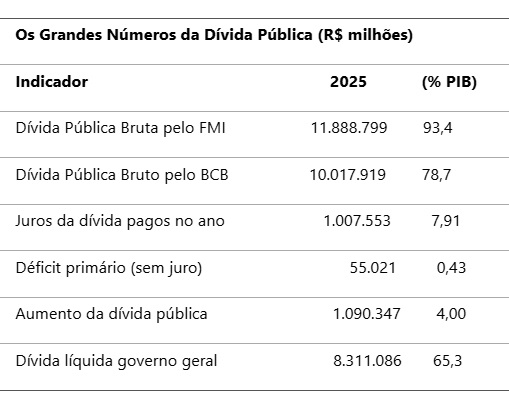

No ano, o déficit primário do governo central atingiu R$ 58,7 bilhões (0,46% do PIB) Foto: reproduçãoO setor público consolidado (governo central + estados e municípios e estatais) fechou 2025 com déficit primário (receitas – despesas, sem considerar os juros da dívida) de R$ 55,0 bilhões (0,43% do PIB), contra déficit de R$ 47,6 bilhões (0,40% do PIB) em 2024. No ano, o déficit primário do governo central atingiu R$ 58,7 bilhões (0,46% do PIB), acima do déficit em 2024, de R$ 45,4 bilhões (0,39% do PIB). Os governos regionais mantiveram saldos primários, (R$ 5,9 bilhões ou 0,05% do PIB em 2024), e R$ 9,5 bilhões (0,07% do PIB em 2025).

Em dezembro, segundo dados divulgados hoje pelo Banco Central o setor público consolidado teve superávit de R$ 6,3 bilhões, contra superávit de R$ 15,7 bilhões em dezembro de 2024. Houve superávits mensais de R$ 21,6 bilhões no governo central e de R$ 4,5 bilhões nas empresas estatais, mas déficit de R$ 19,8 bilhões nos governos regionais. Mas só em juros, a dívida custou R$ 121,753 bilhões em dezembro, recorde histórico mensal.

Juros da dívida, o X da questão

Quando se olha o montante recorde de juros pagos no ano passado – R$ 1.007.852 milhões (um trilhão sete bilhões e 852 milhões, o equivalente a 7,91% do PIB) pela rolagem da dívida pública líquida, que atingiu R$ 8.311.086 milhões (oito trilhões trezentos e onze bilhões e 86 milhões de reais, o equivalente a 65,3% do PIB), percebe-se que o esforço para gerar superávits primários não surte efeito ante a montanha de juros paga aos rentistas e ao sistema financeiro.

Somando os juros ao déficit primário, a realidade é que o país teve déficit nominal de R$ 1.062.574 milhões (um trilhão 62 bilhões e 574 milhões). Para rolar a dívida e cobrir o déficit e ter alguma folga no começo do ano de 2026, o Tesouro Nacional teve de aumentar a dívida em R$ 1.090.347 milhões (um trilhão noventa bilhões e 347 milhões) no ano passado, o que representou um aumento de 4,0% do PIB. Por sinal, a fatia dos rentistas cresceu bem mais que o PIB, com variação estimada em 2,3% no ano passado, travado pelos juros.

A dívida bruta do setor público, segundo o conceito do Banco Central, alcançou R$ 10.017.919 milhões em 2025 (dez trilhões dezessete bilhões e novecentos e dezenove milhões, ou 78,7% do PIB no ano passado. Entretanto, no conceito do FMI (que desconta parte dos títulos do Tesouro na carteira do Banco Central, para fazer política monetária) ela alcançou R$ 11.888.799 (onze trilhões oitocentos e oitenta e oito bilhões e setecentos e noventa e nove milhões, o equivalente a 93,4% do PIB).

Segundo o Banco Central, cada um ponto para cima (ou para baixo) na Selic ao longo de um mês onera (ou desonera) o Tesouro em R$ 61,9 bilhões. Em 2025, o aumento dos juros da dívida somou R$ 57,130 bilhões. Este ano, a expectativa é de economia de dois pontos na média anual.

Mas as dimensões dos números mostram que além da baixa dos juros (descontada a inflação de 4,26% em 2025, a taxa Selic de 15% representa um juro real de 10,30%) é indispensável ainda alguma tributação sobre a renda extra auferida pelos rentistas e o sistema financeiro. Para 2026 a inflação é esperada entre 3,8% e 4,0% e a Selic deve fechar entre 12% (aposta do Bradesco) e 12,50% (média do mercado); o Itaú espera 12,75%. Isso daria um juro real entre 7,9% e 8,41%, com média de 8,17%. Ainda é recorde.

A tributação sobre a distribuição de juros sobre capital próprio é um bom exemplo: reduziu o drible fiscal na distribuição de lucros por parte das empresas familiares, pequenas empresas e as MEIs. Por isso, o mercado resiste tanto à tributação sobre as letras de crédito imobiliário (LCIs) e letras de crédito do agronegócio (LCAs), para facilitar jogadas dos Masters da vida.

Juros asfixiam as famílias

Se os juros oneram os governos, para as famílias 2025 fechou ainda pior. Em dezembro, segundo o Banco Central, a taxa de juros média para as pessoas físicas subiu pelo quarto mês consecutivo e alcançou 61,8% (ante 54,5% em dez/24), com destaque para crédito pessoal não consignado e cartão de crédito. Para as empresas, a elevação dos juros no crédito livre (de 24,7% para 25,7%) foi impulsionada por cheque especial e capital de giro.

Com juros menores e mais facilidade para as grandes empresas, no segmento empresarial, o percentual de inadimplência situou-se em 2,5%, após alta de 0,5 p.p. no ano (concentrada nas pequenas e médias empresas. O segmento empresarial recebeu R$ 1,1 trilhão (+18,4% no ano, contra 10,7% em 2024).

O saldo das operações de crédito direcionado às famílias somou R$ 2,0 trilhões ao final de 2025, apresentando incremento anual de 9,6%, arrefecendo o ritmo de crescimento em relação ao ano anterior, 12,5%. Com juros médios de 60,1%, mas a maior parte das operações a juros de 36%, pode-se estimar que as famílias pagaram no mínimo R$ 600 bilhões em juros.

No crédito às famílias, (considerando crédito direcionado, como o SFH, e crédito a juros livres) a inadimplência aumentou 1,5 p.p. no ano, atingindo 5,0%. Em dezembro. a inadimplência cresceu 0,1 p.p. na carteira de crédito total e de pessoas físicas, mantendo-se estável para as pessoas jurídicas.

Novas regras impedem rolagem

A inadimplência do crédito livre para pessoas físicas aumentou, alcançando 7,1% em dezembro. Houve aumento em todas as modalidades, com destaque para cartão de crédito. No caso das pessoas jurídicas, a inadimplência avançou para 3,5% em dezembro, ante 2,7% no mesmo período do ano passado.

Os números foram influenciados pela mudança metodológica introduzida pela Resolução nº 4.996 ne janeiro de 2025, segundo o Banco Central, cerca de 70% da inadimplência registrada até junho de 2025 decorre dessa alteração regulatória para operações com mais de 90 dias de atraso. No novo arcabouço, marcado pela constituição de provisão para perdas esperadas, muitas operações inadimplentes não puderam ser roladas e passaram a ficar mais tempo na carteira de crédito antes da baixa a prejuízo, o que elevou o percentual de operações com atraso acima de 90 dias no SFN.

Até 2024, após se tornar inadimplente (o que ocorre quando há algum pagamento com três meses de atraso), uma operação alcançaria a antiga classificação de risco “H” após assim permanecer por três meses. Nesse momento a instituição financeira (IF) já deveria constituir uma provisão de 100%. Seis meses depois (nove meses após o inadimplemento), a operação deveria ser baixada a prejuízo, tipicamente.

Com as taxas médias de juros para as famílias subindo sete ponto no ano passado, para 60,1% ao ano (contra uma inflação de 4,26%, não é de admirar que a inadimplência das pessoas físicas tenha dado um salto para 7,1% em dezembro, contra 5,2% em dezembro de 2024. A inadimplência no financiamento de veículos, por exemplo, deu um salto: de 4,2% para 5,6% e nas aquisições de outros bens o avanço foi de 4,5% pra 7,1%.

O comprometimento da renda das famílias com o serviço da dívida se manteve em 29,3% em dezembro — o maior nível desde o início da série histórica em 2011 — enquanto o nível de endividamento subiu para 49,8%.

.jpeg)